Le terminal de paiement électronique est un lecteur de carte qui permet de procéder aux paiements par carte bancaire, avec ou sans contact. C’est un « accessoire » indispensable pour tous les commerces, la carte bancaire étant le mode de règlement préféré des Français.

TPE fixe ou mobile : notre guide pour bien choisir.

Comment fonctionnement un terminal de paiement électronique (TPE) ?

Un terminal de paiement électronique (TPE), ou lecteur carte bancaire, terminal CB, appareil à carte bancaire, machine à carte bancaire, terminal de paiement, est un lecteur électronique de carte bancaire qui :

- interroge un établissement bancaire pour connaître les fonds disponibles

- enregistre une transaction de paiement

- communique avec un serveur d’authentification à distance

- débite ou crédite une carte

- avec ou sans saisie de code confidentiel (sans contact)

L’élément de lecture essentiel du TPE est la carte à puce. Vient ensuite la bande magnétique de la carte bancaire, qui elle aussi contient des informations.

Les cartes lues par les TPE sont :

- les cartes bancaires (Carte Bleue, Visa, Visa Electron,Mastercard, Maestro, American Express...)

- les cartes de porte-monnaie électronique (Moneo)

- les cartes à puce ou magnétiques (Carte Vitale par exemple, avec un terminal adapté)

- sur demande spécifique et sur contrat, le TPE peut être paramétré pour accepter d’autres types de cartes : Cetelem, American Express, Diners Club, Union Pay...

Les commerçants ou professionnels (médecins, services postaux…) qui utilisent des TPE doivent souscrire un contrat avec leur établissement bancaire, incluant un contrat de domiciliation bancaire, un montant de transaction minimal et maximal, les commissions bancaires prélevées à chaque transaction et le type de cartes acceptées,

Pour communiquer avec le serveur, le TPE peut passer par une ligne téléphonique (modem), le réseau GPRS, le réseau Internet IP ou ADSL/WiFi.

Voici comment se déroule un paiement par carte bancaire sur TPE :

- C’est le commerçant qui indique (via sa caisse) le montant a régler.

- Lorsqu’ils ne sont pas reliés à une caisse enregistreuse, les TPE sont autonomes, par exemple sur des automates de paiement de parking, des distributeurs de boissons, des automates de billets de cinéma, des péages autoroutiers, etc.

- Le client insère sa carte dans le terminal de lecture, ou l’appose sur la zone de paiement sans contact, et compose son code secret (dans le premier cas seulement) sur le clavier numérique du TPE (PinPad).

- Dans certains cas, le client doit glisser sa carte dans le lecteur de carte à piste, sur le côté du TPE.

- Il existe certaines cartes bancaires à autorisation systématique (Maestro, Électron…), mais pour les autres, le terminal de paiement interroge à distance le serveur de la banque du client.

- Il demande alors au serveur une autorisation de paiement, qui est acceptée ou refusée (le motif du refus est alors affiché : fonds insuffisant, carte opposée, problème de connexion, code erroné…).

- Un reçu est émis par le TPE : un ticket pour le client et un ticket pour le commerçant (qui devra le conserver pour sa comptabilité).

- À l’étranger il est possible que le client doive signer le ticket. En France cela n’est requis que pour les paiements supérieurs à 1500 €.

Qui peut utiliser un TPE ?

Dans l’absolu, tout le monde peut s’équiper d’un TPE. Sauf que pour pouvoir le mettre en fonction avec sa banque, il faut un numéro de SIRET et un contrat de domiciliation bancaire. Et ceux-ci sont réservés aux commerçants et travailleurs indépendants (médecins, chauffeurs de taxi…)

Les TPE sont reliés aux comptes bancaires professionnels dédiés uniquement.

Donc à condition de respecter ces critères, tout commerçant pourra s’équiper avec un terminal de paiement auto entrepreneur, commerçant ou professionnel de santé.

Pour les particuliers qui désireraient vraiment un terminal de paiement pour particulier, reste l’option du TPE à distance, ou virtuel.

Un particulier peut-il obtenir un terminal de paiement ?

Même si c’est assez inhabituel et assez mal perçu par le fisc, il est possible qu’un particulier ait besoin d’encaisser des paiements par carte :

- remboursement entre amis

- cadeaux

- vente entre particuliers (brocantes, Le Bon Coin…)

De nos jours, rares sont les personnes qui ont encore des espèces sur elles.

Par ailleurs un paiement par carte peut rassurer si vous devez recevoir une somme importante et craignez d’être victime d’un chèque en bois ou de faux billets par exemple.

Cependant, la condition sine qua none en France pour posséder un TPE est d’être titulaire d’un compte bancaire professionnel, c’est-à-dire au minimum auto-entrepreneur !

Si vous vendez régulièrement des objets d’occasion payés par carte, il vous faudra donc vous mettre à votre compte et obtenir un numéro de SIRET.

Sinon, vous avez toujours la possibilité de créer un compte Paylib, Lydia Pay ou PayPal pour les paiements par carte entre particuliers ! Là encore, il faudra payer une commission.

Problèmes TPE et messages d'erreur

Au niveau des inconvénients, les TPE restent sujets à une série de problèmes techniques récurrents.

- Batterie déchargée et signal hors de portée : le problème numéro 1 des TPE trop éloignés de leur socle ou qui passent trop de temps hors socle.

- Carte muette : qui n’a jamais lu ce message sur l’écran d’un TPE au moment de procéder au paiement ? Cela arrive si la carte bancaire a mal été insérée ou si le lecteur est défaillant, par mauvais contact.

- Code faux : la plupart du temps le problème vient d’une erreur de saisie de la part du client. Il suffit de recommencer la saisie du code. Il se peut également que certaines touches soient usées ou endommagées.

À moins d’être un technicien spécialisé en monétique, vous ne devriez pas essayer vous-même de réparer votre TPE.

Les types de TPE (Terminaux de paiement)

Le terminal de paiement fixe ADSL/IP ou RTC

Connecté sur secteur à l’alimentation électrique, il reste sur le comptoir et se connecte en IP sur Internet, soit via une ligne téléphonique analogique en RTC.

Le terminal de paiement portable (TPE sans-fil)

Il se recharge sur son socle, mais se connecte à Internet via le WiFi/Bluetooth, donc sans fil. Leur socle intègre un Modem RTC et un port Ethernet RJ45 pour de la liaison Internet ou alors un simple chargeur.

Il permet de se déplacer à l’intérieur du commerce sur quelques mètres, par exemple dans un restaurant pour aller encaisser une carte à table.

Un terminal de paiement portable est apprécié pour son utilisation intérieure/extérieure. Le socle sert de point de connexion WiFi, ADSL ou RTC/IP.

Dans cette catégorie, le point fort d’un TPE par WiFi ou Bluetooth par rapport à une machine infrarouge est que vous n’aurez pas à reposer le TPE sur le socle aussi souvent.

Le terminal de paiement mobile (3G/4G/GPRS)

Complètement indépendant, il peut vous accompagner partout, même loin de votre commerce.

On retrouve ce type de TPE chez les taxis, dans les foires et salons… Ils se connectent au réseau Internet mobile quasiment partout.

Un terminal de paiement mobile peut être en intérieur ou à l’extérieur, à condition de capter un réseau de téléphonie mobile. Les lecteurs bancaires mobiles 3G sont les plus versatiles.

Les commerces ambulants ne jurent que par ce type de terminal.

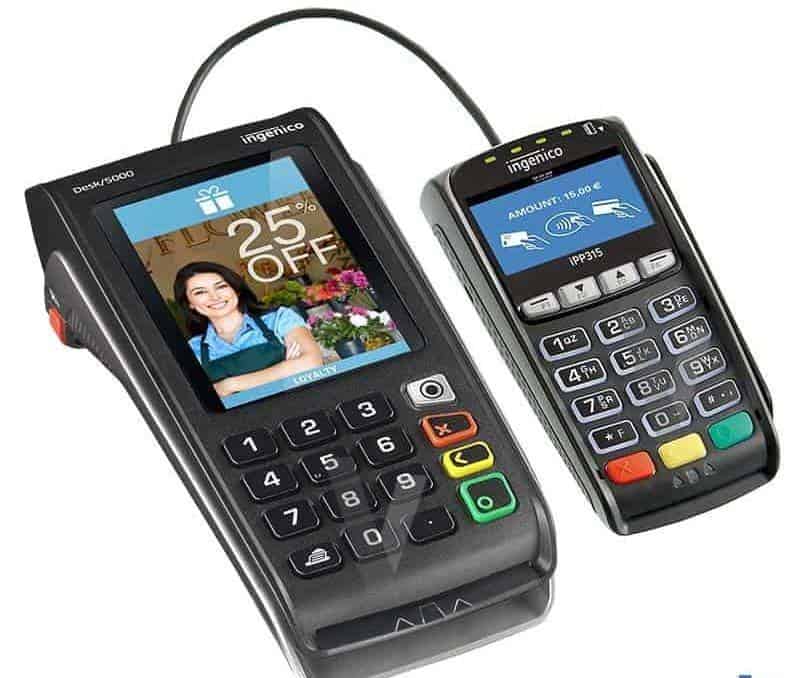

Le terminal de paiement en ligne avec PINPAD

Ingenico et Verifone proposent des TPE PINPAD, qui ont généralement les fonctions fente pour l’insertion des cartes bancaires et sans contact.

Le Pinpad est souvent utilisé comme clavier déporté : le vendeur insère la carte, et le client n’accède qu’à un clavier séparé pour composer son code. Les pinpads sont équipés d’un cache code pour plus de confidentialité.

Certains Pinpads peuvent être intégrés à la caisse enregistreuse ou TPV.

Pour le commerçant, avoir son terminal bancaire avec un Pinpad permet d’accélérer le passage en caisse et la file d’attente au comptoir.

Les TPE mPOS ou TPE « chip&pin »

Les TPE mPOS (mobile Point Of Sale) sont utilisés sur smartphones ou tablettes et se connectent en Bluetooth à ces appareils.

Le lecteur lit les cartes et permet de saisir le code PIN du client. Ils sont particulièrement plébiscités par les vendeurs nomades, sur les marchés, les salons, à domicile, etc. Citons iZettle, SumUp, Smile&Pay…

Les TPE virtuels

Ce sont des solutions, à distance et en ligne, surtout utilisées dans le cadre du e-commerce, qui permettent de faire une transaction par carte bancaire sans appareil TPE.

Ce sont des outils intermédiaires entre le vendeur, le client, et leurs établissements respectifs. Ces solutions en ligne prennent des commissions importantes.

Il s’agit, en France, de PayPal, Pioneer, Bluepaid…

Comment bien choisir un terminal de vente ?

Le choix de votre TPE se fera essentiellement en fonction de la nature de vos activités et de la fréquence des paiements par carte dans votre commerce.

Vous devrez alors vous décider :

- En fonction du modèle et de la gamme

- En fonction de votre budget : les prix sont très variables entre un TPE fixe IP à 180 € et un TPE mobile 3G à 380 € par exemple.

- En fonction des services associés : maintenance monétique, pinpad, dépannage, mise à jour, fourniture des consommables…

- En fonction du moyen de communication de votre appareil : IP, 3G, GPRS, WiFi et RTC engendreront des frais différents. De 3 à 20 € par mois !

Quel terminale de paiement pour une association ?

Les associations régies par la Loi 1901 peuvent encaisser des paiements correspondant à des subventions, cotisations, dons, et ventes, si cela est conforme à leur statut. La plupart du temps ces versements se font par chèque.

Cependant, la « monnaie plastique » est définitivement rentrée dans les habitudes et rend la perception des cotisations d’un CE par exemple beaucoup plus rapide.

Il faudra alors choisir un TPE pour association correspondant au volume d’argent encaissé .

Les Smart TPE proposés par la banque de l’association offrent souvent des tarifs intéressants et des commissions moins importantes que pour les commerces.

Un abonnement est généralement requis et il vous faudra signer un contrat monétique avec votre banque.

Si vous ne faites que des encaissements occasionnels pour votre association, les mini TPE indépendants des banques sont une autre solution envisageable : iZettle, SumUp Air ou Smile.

Avant de choisir le TPE qui conviendra le mieux à votre association, précisez soigneusement votre cahier des charges :

- Volume de transaction mensuel/annuel

- Montant moyen des transactions

- Devises

- Cartes nationales ou étrangères

- Avez-vous besoin d’utiliser un logiciel d’encaissement (tous les TPE ne sont pas compatibles)

Attention : vérifiez bien les conditions d’utilisation de votre TPE en fonction du type de structure que vous gérez. Si certains commerces illégaux sont interdits et se verront refuser l’abonnement ou l’achat du matériel, c’est aussi le cas pour les associations politiques ou religieuses.

Si votre association est internationale, vous allez sans doute devoir encaisser des paiements internationaux, avec des cartes étrangères. En quel cas il vous faudra un contrat monétique spécifique et donc plus cher ! Les montants des commissions seront généralement plus élevés.

Comment accepter les paiements sans connexion 3G ou Internet ?

Lorsque vous encaissez une carte bancaire, que ce soit via un Terminal de Paiement Électronique ou une transaction mobile, l’accès à une connexion Internet est indispensable : ADSL, WiFi, 3G...

Aucun appareil, si ce n’est le fameux sabot à empreinte, ne peut enregistrer une carte sans connexion Internet. Et entendons-nous : c’est avec ce fameux sabot que la grande majorité des fraudes à la carte sont faites à l’étranger ! Donc nous vous conseillons de vous en tenir le plus loin possible !

En France, il n’existe plus que très peu de « zones blanches » dans lesquelles une connexion serait inopérante. Et il y a peu de raisons qu’un commerce se tienne dans ces zones. En vente ambulante, vantée à domicile ou sur les marchés : il n’y a aucune raison que vous n’ayez pas un minimum de réseau.

Cependant il est possible que vous ayez affaire à une panne de réseau et deviez accepter les cartes bancaires sans aucune connexion, c’est-à-dire en mode hors ligne (offline) ?

Les cartes à puce ont une capacité de stockage leur permettant d’enregistrer et d’authentifier des transactions, même hors ligne (cela dépend du terminal et de la carte utilisés.) Il faudra posséder un TPE (terminal de paiement électronique) capable de stocker les transactions, et de les envoyer de manière différée à la banque ce sont les TPEIngenico, Verifone ou Pax.

Les autres terminaux (ceux qui ne sont pas commercialisés par les banques classiques) ne peuvent pas encaisser une carte sans connexion, car ils ne lisent pas la carte à puce.

Il ne vous reste en ces cas plus qu’à accepter le règlement par chèque ou demander au client de payer en espèces...

Rappel. La Carte Visa à autorisation systématique, les cartes prépayées ou estampillées Visa Électron et Maestro et la majorité des cartes émises par les néobanques ne peuvent fonctionner en mode hors ligne. Les cartes de crédit dont le plafond de paiement hors ligne est atteint ne fonctionneront pas non plus.

Comment accepter les cartes étrangères comme American Express, Union Pay, JCB...?

Les cartes bancaires les plus communes en France sont indiscutablement Visa et Mastercard.

Cependant, la globalisation aidant, on voit circuler que ce soit en boutique ou en vente à distance, de plus en plus de cartes étrangères notamment hors zone SEPA :

- American Express (plus de 100 millions de détenteurs)

- Diners Club (70 millions de détenteurs)

- UnionPay (150 millions de détenteurs)

- JCB (120 millions de détenteurs)…

Or il faut savoir que tous les TPE n’acceptent pas les cartes internationales.

Accepter American Express

En France, si vous êtes commerçant vous pouvez accepter les cartes Amex à condition de le mentionner à votre banque pour qu’elle l’ajoute à votre contrat monétique et de vous inscrire sur le site d’American Express.

Tous les lecteurs de cartes mobiles encaissent les cartes Amex.

Accepter la carte Diners Club

Pour accepter des paiements par carte Diners Club, votre compte doit être domicilié à la société Générale, ou au Crédit Mutuel - CIC,

Seuls les TPE mobiles iZettle et SumUp sont en mesure d’accepter la carte Dinners Club.

Accepter la carte Union Pay

UnionPay a signé un accord avec certaines banques françaises. Vous devez donc avoir votre compte chez elles pour accepter cette carte : Banque populaire, Caisse d’Épargne, Société Générale, LCL - Crédit Agricole, et CIC — Crédit Mutuel.

Les terminaux hors banque compatibles sont myPOS, iZettle et SumUp.

Accepter la carte JCB

La filiale CIC du Crédit Mutuel est la seule banque française sous contrat avec le JCB.

Les lecteurs de carte à puce iZettle et myPOS sont les seuls compatibles.

Une transaction sans contact peut-elle être refusée ?

Absolument. Le sans contact et le paiement avec PIN interrogent tous les deux le serveur de votre banque. La seule différence est la mise à jour des données consultables avec le sans contact (qui explique le plafond d’achat de 50 € maximum).

Donc si le compte bancaire associé à votre carte sans contact est à découvert depuis longtemps, vos paiements sans contact seront refusés.

Accepter la carte quand on est vendeur ambulant ou à domicile

Pourquoi et comment accepter les cartes bancaires sur un marché ? Lorsqu'on vend à domicile ? Lorsqu'on est en déplacement ou dans un food truck ?

Les raisons d’accepter les cartes bancaires en vente itinérante sont diverses :

- les gens préfèrent la monnaie plastique et n’ont plus d’espèces sur eux

- les chèques sont longs à encaisser et potentiellement frauduleux

- la manipulation d’espèces a encore nettement ralenti avec la COVID

- le paiement est accéléré, et vous pouvez enchaîner les clients plus rapidement

- vous ne perdez plus de vente et augmentez votre chiffre...

Pour accepter les cartes bancaires vous avez besoin c’est d’un lecteur de carte bancaire ou terminal de paiement électronique (TPE) en version mobile.

Les opérateurs indépendants ont forcément la solution qui conviendra à votre utilisation, aux montants que vous encaissez, et à votre chiffre d’affaires. Peu importe le secteur de ventes : restauration, food truck, vente au détail, prestation de services, esthétique…

Avec les mini TPE proposés par les services indépendants des banques (iZettle, SumUp, Smile…) vous n’aurez pas à payer d’abonnement : vous ne payez que la commission pour chaque paiement par carte. De fait, si vous n’êtes présent sur les marchés qu’en saison, vous ne serez pas tenu à un abonnement annuel, et votre TPE ne vous coûtera que lorsque vous l’utiliserez.

Comment accepter les Ticket restaurant sur mon terminal de paiement ?

En plus d’accepter les cartes bancaires classiques, votre TPE vous permettra d’ accepter les tickets et cartes restaurants.

Les tickets restaurants peuvent être utilisés dans tous les commerces alimentaires : restaurants, bars, cafés, boucheries, charcuteries, supermarchés, traiteurs, boulangeries, primeurs…

Si vous souhaitez proposer à vos clients l’encaissement des CTRD (Cartes Titres-Restaurant Dématérialisés), vous devez obtenir un agrément de la part de la CNTR (Commission Nationale des Titres Restaurant). Une fois agréé, la CNTR vous fera parvenir une carte de domiciliation CONECS avec laquelle vous pourrez paramétrer votre TPE pour accepter les titres restaurants émis par SODEXO, Natixis, Edenred.…

Lors du paiement les fonds sont versés sous 48h avec vos autres transactions CB.

Attention : tous les TPE n’acceptent pas toutes les Cartes Titres-Restaurant de 1ère ou 2ème génération. Vérifiez auprès de votre fournisseur.

Quel est le meilleur terminal de paiement du marché ?

Comme pour beaucoup de choses, il est impossible de dire quel est le meilleur terminal de paiement du marché.

Cela dépend de vos besoins ! La meilleure opération consistera toujours à trouver le parfait équilibre entre les fonctionnalités du TPE, vos besoins, et vos moyens.

Vous trouverez ci-dessous 11 marques de TPE :

- L’Addition

- Lydia PRO

- Tactill

- Sum Up

- Lyf Pro

- Zettle

- Compte Yavin

- Lydia PRO

- Smile&Pay

- Paylib

- PayPlug

Sumup | Stripe | 3G iZettle | Ingenico | Verifone | Spire Payments | Worldline | Pax Technology | |

|---|---|---|---|---|---|---|---|---|

Type de TPE | TPE Mobile | TPE en ligne | TPE Mobile | TPE Mobile | TPE Fixe | TPE mPOS | TPE Fixe | TPE mPOS |

Points forts | Souscription rapide en ligne Tarification très avantageuse Flexibilité du transport du terminal Flexibilité du contrat Facilité d’installation du terminal Fonctionnalités avancées (proche logiciel de caisse) | Possibilité d’activer le paiement en personne Conçu pour les marchands et plateformes modernes, Unifie vos canaux en ligne et hors ligne Outils de développement flexible Pré-certifié Géré dans le Cloud. | Ouverture de compte rapide et en ligne. Pas d’abonnement, pas d’engagement. Pas besoin de passer par votre banque. Fonctionne avec votre compte bancaire entrepreneur Pas de chiffre d’affaires minimum exigé. Transparence des tarifs. Nombreuses cartes et moyens de paiement acceptés. | Imprimante intégrée 4G, 3G, GPRS et WiFi Écran tactile en couleurs Gestion du parc de terminaux à distance Accès à de nombreuses applications Compatible avec de nombreux systèmes de caisse | Sans contact Modem RTC / IP | Solution novatrice sur le marché et Connexion avec un smartphone, tablette connectée en Bluetooth. Compatible avec le système ANDROID. Petite taille Léger, discret et transportable Support en ligne pour visualiser l’historique des transactions Bonne lisibilité et rapidité de paiement équipement mobile. SDK gratuit | Optimise l’expérience client Grand écran couleur Design ergonomique Usage ultra confortable et sécurisé Accepte toutes les cartes de paiement, ainsi que les chèques repas électroniques, les écochèques, la carte d’identité électronique et les Gift Cards de Worldline Lecture des cartes via puce, bande magnétique ou sans contact Connectivité simple (Ethernet, réseau mobile 2G/3G et WiFi) Disponible avec ou sans imprimante, et avec ou sans module commerçant séparé | Sécurité supérieure Micro SD extensible Performance 4G exceptionnelle Bluetooth WiFi Compatible Android Chargement par port USB Lecture de codes barres 1D et 2D Sans contact Certifié |

Prix TPE | 19 € | Sans | 15 € | < 500 € | > 150 € | NC | > 695 € | > 380 € |

Com | 1,75 € | 1,4 % + 0,25 € | 1,75 € | 0,3 à 3 % | Variable | Variable | Variable | Variable |

Le terminal de paiement est-il obligatoire dans un commerce ?

Un commerçant ou une entreprise est tout à fait libre de refuser le paiement par carte bancaire, à condition d’en informer les clients, préalablement et de manière apparente par affichage d’un panneau à l’entrée du commerce ou visible très clairement près de la caisse.

De même, un professionnel peut conditionner le paiement par carte bancaire à un montant minimum (en raison des commissions bancaires) ou à la présentation d’une pièce d’identité.

Les adhérents des organismes de gestion agréés (OGA) ne sont pas obligés de s’équiper d’un terminal de paiement, mais doivent accepter le paiement par chèque.

Seuls les adhérents à des centres de gestion agréés (CGA) ne peuvent pas refuser les paiements par carte bancaire. Il existe toutefois une exception : si les frais d’encaissement sont disproportionnés par rapport au montant de l’opération.

Quoi qu’il en soit, si le paiement par carte bancaire est accepté, le commerçant n’a pas le choix : il lui faudra s’équiper d’un TPE pour procéder au paiement.

Le paiement par carte bancaire est-il sûr ?

Les histoires de fraude à la carte bancaire et d'usurpation de numéro de carte bleue hantent l'actualité. Cependant les paiements par carte bancaire sont généralement couverts : à la fois pour l'acheteur et pour le vendeur...

Peut-on faire confiance aux lecteurs de CB mobiles ?

Les terminaux mobiles lisant les cartes à puce utilisent les mêmes protocoles que les terminaux bancaires classiques.

À ce titre ils sont soumis à un certain nombre de normes de sécurité informatique ainsi qu’à la protection des données bancaires et personnelles.

- la norme EMVCo, le standard des cartes à puce internationales, qui implique notamment l’utilisation obligatoire du code PIN et le cryptage des données entre le terminal et la carte.

- la norme PCI DSS établie par le Conseil des normes de sécurité PCI (Payment Card Industry Security Standard Council), protéger les données du porteur de carte avec une série de mesures informatiques de cryptage

- la norme PCI PTS (PIN Transaction Security), qui concerne spécifiquement le lecteur et son un certificat de conformité délivré par l’un des laboratoires partenaires

Les commerçants qui utilisent un TPE n’ont aucun accès aux données bancaires de leurs clients. Les données sont cryptées entre le lecteur et le smartphone. En cas de vol, le smartphone ne stocke aucune donnée.

Bien entendu, aucun système informatique n’est infaillible, mais sachez que les systèmes informatiques bancaires font partie des mieux protégés.

Cas du paiement par carte sur votre boutique en ligne

Depuis le 15 mai 2021 les achats sur Internet et le paiement en ligne sont sécurisés par une authentification forte.

On vous demande désormais deux facteurs d’authentification. C’est le protocole 3D Secure (3DS). Le 2e facteur prend généralement la forme d’une confirmation de paiement dans l’application mobile de la banque, après envoi d’une notification.

Selon les banques il peut s’agir de :

- Sécuripass au Crédit Agricole

- Secur’Pass à la Caisse d’Épargne

- Certicode Plus à la Banque Postale

- Confirmation mobile au Crédit Mutuel…

Bien qu’il existe des méthodes pour les clients qui ne veulent pas utiliser leur smartphone et télécharger ces applications, il devient difficile de séparer le paiement par carte du paiement mobile.

Avec ce double facteur sécurité, on observe cependant une augmentation des erreurs de paiement. En cause, l’absence de redirection automatique. Pour éviter cela, invitez vos clients à toujours penser à revenir sur votre site de vente en ligne pour terminer la transaction.

Achat ou location que choisir ?

Quelle que soit la situation du professionnel, que son activité soit déjà bien installée ou qu’il soit en plein lancement, il existe 2 options pour s’équiper d’un terminal de paiement : l’achat, ou la location.

Louer un TPE permet de répartir les frais mensuellement est de ne pas avoir à régler l’intégralité des frais en une seule fois.

Acheter un TPE permet d'être autonome.

Location TPE auprès de la banque

Vous pouvez louer votre TPE directement auprès de votre banque, en lien avec votre compte bancaire professionnel qui y est domicilié.

Les contrats de location des banques s’étendent généralement entre 36 et 48 mois.

Le tarif de location sera fonction de l’établissement, de la durée du contrat, de la passerelle monétique, du modèle de TPE…

Chez les commerçants, le principal point de discussion au sujet du TPE se situe au niveau des commissions liées à l’encaissement des cartes bancaires. Ces commissions s’avèrent être extrêmement variables d’une banque à l’autre.

Au commerçant de négocier au mieux, au moment de la domiciliation de son compte professionnel et de son contrat de location de TPE !

Location TPE auprès d’un spécialiste en monétique

Rien ne vous oblige à louer votre TPE auprès de votre banque. À vrai dire, les spécialistes en monétique s’avèrent être beaucoup plus flexibles sur les conditions de location.

Par exemple si vous n’avez besoin d’un TPE que pour quelques mois ou semaines (commerce saisonnier), vous ne serez pas tenu par un engagement à long terme.

La location a ses limites :

- si votre terminal devient hors d’usage, des pénalités pourraient être appliquées

- si vous souhaitez rompre le contrat avant l’échéance, vous devrez payer des indemnités de rupture anticipée

- vous devrez payer des frais de dossier

- toutes les banques n’incluent pas dès le départ la passerelle monétique (IP ou 3G/GPRS) et il faudra la payer en plus

- le service de maintenance TPE des banques ne couvre pas toutes les prestations de dépannage

Qu'est ce qu'un contrat monétique ?

Un contrat monétique est passé avec une banque afin que le commerçant pour permettre à un commerce ou profession libérale d’accepter les règlements par carte bancaire. Ces contrats sont fonction du chiffre d’affaires.

Les commissions prélevées sur chaque paiement par carte peuvent faire l’objet d’une négociation.

Ce contrat s’accompagne généralement de la fourniture en location d’un TPE. Le commerçant a aussi la possibilité de souscrire un contrat avec une société de location de terminal de paiement.

L’autre option est de passer par un fournisseur indépendant tel que iZettle ou Sum Up : le contrat de location du terminal et l’abonnement constituent en eux-mêmes un contrat monétique, totalement indépendant de votre banque.

Veuillez noter que les néobanques ne proposent pas de contrat monétique.

Terminal de paiement : achat, neuf ou occasion

Pour ceux qui préfèrent acheter leur TPE, l’offre de terminaux neufs ou d’occasion est très large.

La prudence qui vaut sur tous les appareils de paiement connectés et informatiques plaide pour la sécurité et l’acquisition d’un TPE neuf.

Toutefois le marché de l’occasion, en particulier si vous optez pour un appareil reconditionné par un professionnel, est une solution intéressante pour diminuer les frais.

Être propriétaire de son TPE permet avant tout d’être autonome, et de ne pas être tenu par un contrat de location d’une durée prédéterminée aux termes imposés (maintenance obligatoire, logiciels supplémentaires à payer…).

Cela permet d’économiser en frais de maintenance, et éventuellement de revendre dson TPE lorsque vous n’en aurez plus besoin ou déciderez de passer à un modèle plus récent.

Le fait d’acheter votre TPE est plus rentable et permet un amortissement dans le temps.

Que est le prix d’un terminal de paiement ?

Les tarifs des TPE sont très variables. À l’achat, le tarif moyen est de 380 €. Mais vous trouverez des TPE neufs autour de 250 € et pourrez vos procurer un terminal de paiement pas cher d’occasion autour de 100 €.

Exemple de tarif sur 48 mois :

| Location TPE | Achat TPE |

|---|---|---|

Prix moyen | 180 € | 380 € |

Prix mensuel | 20 € | 0 € |

Frais dossier | 0 € | 30 € |

Frais installation | 150 € | 0 € |

Tarif 1ère année | 350 € à 440 € | 410 € |

Économie réalisée en 4 ans | 0 € | Jusqu'à 1500 € |

Un TPE gratuit, c'est possible ?

Un terminal de paiement sans frais ou même un terminal de paiement gratuit sont peut-être des concepts attractifs « sur le papier », mais ne vous faites pas d’illusion : vous paierez des commissions gonflées sur chaque transaction, qui paieront largement le prix du terminal « gratuit »

Comment accepter un paiement par carte sans payer de commission ?

En acceptant un paiement par carte, vous vous engagez à payer une commission à votre fournisseur de contrat monétique, qu’il s’agisse de votre banque ou d’un indépendant.

Le pourcentage retenu sur chaque transaction peut être :

- une commission dite d’interchange (le commerçant paie une commission à la banque de son client) non négociable, mais plafonnée à 0,23 %

- des frais prélevés par les réseaux Visa, Mastercard et CB, non négociable

- des frais facturés par la banque du commerçant pour chaque transaction.

Cette commission varie, parfois largement, d’un fournisseur à l’autre. Elle varie également en fonction du type de carte et du type de bien vendu. Mais accepter un paiement par carte n'est JAMAIS gratuit !

Cette obligation de commission autorise le commerçant à fixer un montant minimum d’achat afin de compenser les commissions prélevées, à condition d’en informer clairement ses clients.

Avec l’avènement du sans contact pour les petites sommes toutefois, en particulier post COVID, cette pratique a tendance à disparaître.

Certaines banques vous permettront de négocier en partie votre commission, mais nous vous conseillons vivement de consulter les tarifs et commissions pratiqués par les opérateurs indépendants, en particulier si vous ne faites pas partie des commerces qui encaissent de gros montants par carte chaque jour.

Questions les plus posées sur les terminaux de vente

QU’EST-CE QUE MYPOS ?

myPOS est un terminal de paiement autonome mobile (myPOS Carbon, myPOS Combo, myPOS Glass) sur Android.

L’entreprise qui commercialise myPOS distribue également des systèmes de paiement automatisés et des systèmes de caisse.

QU’EST-CE QU’UN TPE INGENICO ?

Les terminaux de paiement électronique Ingenico couvrent une gamme de produits de paiement automatiques :

- Terminal de paiement et d’encaissement Android

- Point de vente (POS) intelligent Android

- Terminaux de paiement (commerce ou caisses automatiques)

- Terminaux pour plusieurs caisses

- Lecteurs de carte (parking...)

- Libre-service (distributeurs )

- Terminal CB santé

QUEL TPE UTILISER LORSQU’ON EST PROFESSIONNEL DE LA SANTÉ ?

Les professionnels de la santé ont la particularité de devoir s’équiper d’un lecteur de Carte Vitale.

Il existe des terminaux de paiement spécifiques capables de lire à la fois la Carte Vitale et la carte de paiement, tels que le TPE Ingenico Sesam-Vitale par exemple.

Ces terminaux de paiement deux en un peuvent lire la Carte Vitale pour rembourser partiellement le patient, et le reste à charge peut être payé par carte de crédit. Ils comportent généralement deux fentes, l’une d’elle accueillant la Carte Professionnelle de Santé (CPS),carte d’identité professionnelle du praticien distribuée par l’Agence Française de la santé numérique qui permet d’accéder à certains niveaux de services sécurisés du domaine de la Santé.

Le logiciel qui permet de lire la Carte Vitale est le logiciel EI96 (Lecteur carte vitale EI96) , qui sert à traiter les Fiches de Soins Électronique (FSE). Il doit être homologué.

QU’EST-CE QU’UN TERMINAL DE CARTE BLEUE GPRS ?

Un terminal de paiement par carte GPRS est un terminale qui utilise le protocole General Packet Radio Service ou GPRS pour la transmission mobile des données. Le débit est plus important (100Kbps à 2Mbps ). On appelle parfois le GPRS 2G+.

Le TPE GPRS est constamment connecté à une station mobile et la priorité est donnée à l’envoi de données.

Les terminaux GPRS, 2G ou 3G communiquent avec les banques par internet via les réseaux téléphoniques mobiles. Ils sont donc indispensable pour les professionnels itinérants ou sur des salons, ou encore les chauffeurs de taxis ou livreurs à domicile qui on besoin d’une solution de paiement en mobilité.

Un TPE GPRS sera toutefois moins rapide qu’un TPE 3G. Certains terminaux permettent au choix d’utiliser la connexion GPRS ou 3G.

Un lecteur de carte bancaire de ce type a besoin d’une Carte SIM 3G-GPRS.

QUI PEUT UTILISER SAMSUNG PAY ?

En France, Samsung Pay est utilisable uniquement pour les cartes bancaires Visa, Mastercard ou Maestro émises par l’une de ces banques :

- Bimpli (Ex apetiz)

- Banque BCP

- Banque de Savoie

- Banque Palatine

- Banque Populaire

- Boursorama Banque

- Caisse d'épargne

- Crédit Agricole

- CCOOP

- Crédit du Nord

- Fortuneo

- Lydia

- Ma French Bank

QU’EST-CE QUE VIVA WALLET ?

Viva Wallet est un établissement de monnaie électronique agréé par la Banque de Grèce qui distribue sa solution dans toute l’Europe.

Viva Wallet est un portefeuille électronique qui s’adresse principalement aux petites entreprises avec une offre « 0% de commission » et sans abonnement, pour accepter les paiements de proximité ou ecommerce.

Le prix du terminal Viva Wallet se situe entre 69€ et 399€.

Et contrairement à ce qu’annonce la solution, les commissions s’échelonnent de 1,4% à plus de 2% selon le type de carte. La spécificité vient de la possibilité de se faire rembourser une partie des commissions en utilisant la carte de débit Viva Wallet.

Viva Wallet propose des plugins pour la plupart des grands sites de ecommerce.

COMMENT FAIRE UNE PRISE DE CAUTION PAR CARTE BANCAIRE (PLBS) SUR MON TPE ?

Le PLBS, Paiement pour la Location de Biens et Services, vous permet de prendre une caution par pré-autorisation par carte bancaire depuis votre TPE. La caution est garantie durant 30 jours et bloquée sur le compte bancaire de l’acheteur.

Cette option est particulièrement intéressante pour la location de biens ou services ou la réservation.

Pour accepter les cautions via PLBS sur un terminal de paiement, vous devez signer un contrat PLBS auprès de votre banque ou de fournisseur de services monétiques.

Votre établissement de monétique vous remettra une carte de domiciliation personnalisée avec un code à 7 chiffres qui vous permettra de paramétrer l’application PLBS.

Nos autres guides